现在场内合规融资比较已经降到很低比例,但大股东抵押盘破平仓线的风险并不小。另外譬如被传闻的沸沸扬扬爆仓的各种各样雪球产品也是带数倍杠杆的,还有其它各种带数倍杠杆衍生品也不少。当市场出现山崩地裂之时,各种各样的不利因素将批量涌现。不同杠杆产品同时爆雷将可能导致市场出现流动性危机。最严重的时是2015年7月出现批量融资盘被强平仓导致股市差点崩了。

当市场处于恐慌状态时,市场整体买盘量就会明显减少。被强平仓盘加市场大量抛筹因没有多少接盘导致市场出现流动性危机。恐慌时没有接盘以至于强行平仓盘也恐慌,开盘以跌停价格挂出,导致批量个股开盘就一字板直接连续跌停。这是强行平仓盘无法卖出下出现的极端市况。没经历过该事件的人根本不知道其中危险程度。个股连续一直板无量跌停,没有多少买盘接手跌停就不会开板。被强行平仓票也恐慌到每日竞价就挂板跌停价卖,这种手段令倒市场气氛更恐怖,其他非双融资票也跟着大跳水。

被动平仓风险是融资盘或大股东抵押盘因跌破平仓线而又无力追加保证金的情况下,被券商或银行或担保机构强行平仓。2015年7月上证指数见顶后快速由5178点跌到3900点,急跌令一大批融资盘和大股东抵押盘被动成为强行平仓筹码。指数继续往下危机更严重有崩盘的风险,这是当时村长动用举国之力救市的根本原因。

如今股指跌到这个位置现在出现急跌,如果跌破2700点,2600点,2500点这些点位对应大概将会有多少融资盘和大股东抵押盘等面临被动强行平仓风险?作为个人难以掌握这些数据,作为管理层是有能力调取一定的样本数据进行大概评估的。

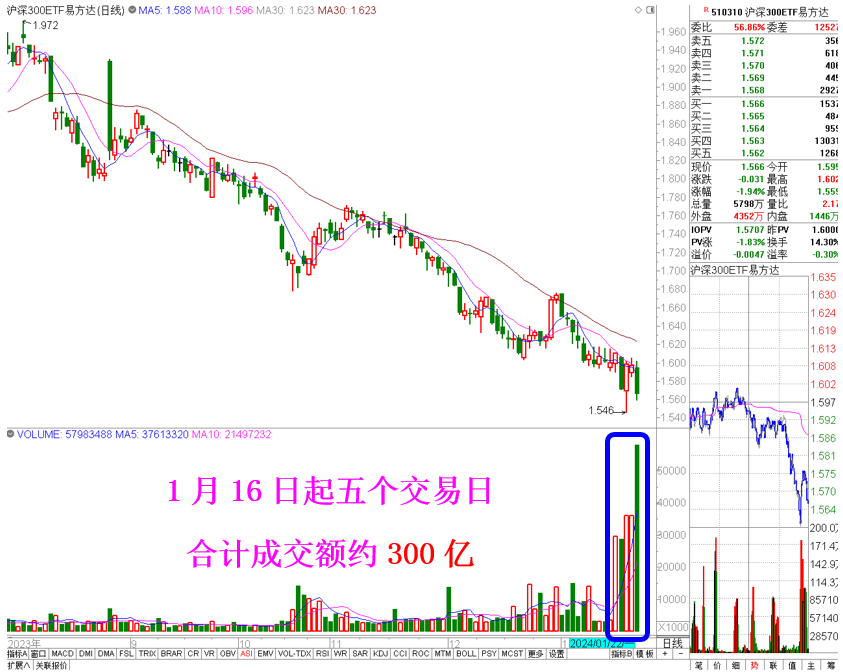

那么自1月16日起,不再是呐喊式提振市场,而是通过神秘资金每日都通过几大宽基ETF大量间接购入,向市场输入流动性是不是也是担忧2015年那种危机再现?不排除有这样的可能。多入来每日都通过几大宽基ETF大量间接购入的额度大概已经达到900-1000亿规模。这个规模不比2015年当时救市公开募集平准基金少。而接下来神秘资金继续通过几大宽基ETF大量间接购入,向市场输入流动性的动作估计还将继续直到大盘止跌。

现在是熊市后期阶段急跌阶段,最低点在那里无法预测的了。救市者都说不准个人去预测自然也就是猜想罢了毫无意义。现时要做的是观望,那些上升趋势良好的,强势状态中的,横盘未跌的等等未释放风险的品种要特别小心。在熊市中,特别是现熊市出现急跌时没有什么保证的某股不跌。未来基本面多好走势多强不要掉以轻心,补跌行情往往是在最后阶段或者股指企稳时才开始。最后没跌的是幸运的少有的!

2024年1月16日起神秘资金入市大量购入的ETF投资基金

510310易方达沪深300交易型开放式指数发起式证券ETF投资基金

510330沪深300ETF华夏

159919嘉实沪深300交易型开放式指数证券ETF投资基金

510300华泰柏瑞沪深300交易型开放式指数证券ETF投资基金

510050上证50交易型开放式指数证券ETF投资基金

转载请注明:金印投资 » 当下甚比2015年7月1200亿平准基金救市