股市中大家都听说过价值投资泰斗人物巴菲特年平均收益率水平。从1957年巴菲特合伙基金开始计算到2010年,共计53年平均年收益率约23%左右。这年平均收益率看似并不高,但经过日积月累复利增长几十年后的收益非常惊人。

复利的确厉害,但对于普通人普通投资者能现实如此长年份的复利吗?复利增长在早期增长幅度是较小的,只有经过漫长时间在中后期复利增长幅度才能体现出惊人的爆发力。下面做个简单的小学生算术题,以10万本金为例,年增值20%,计算10年的复利总收益。

10万本金→年增值20%

第1年12万

第2年14.4万

第3年17.28万

第4年20.73万

第5年24.88万

第6年29.85万

第7年35.83万

第8年42.99万

第9年51.59万

第10年61.91万

10万本金,复利计算年增值20%,到第10年的本金加利润总值约62万。总利润是52万,也就是总收益率520%。能做到10年翻5番这样收益当然是很不错的。这样的收益一般人能做到吗? 这里面其中有几个关键问题是我们需要了解的。

第一个问题:A股市场有没有实现长期稳定复利增长的条件

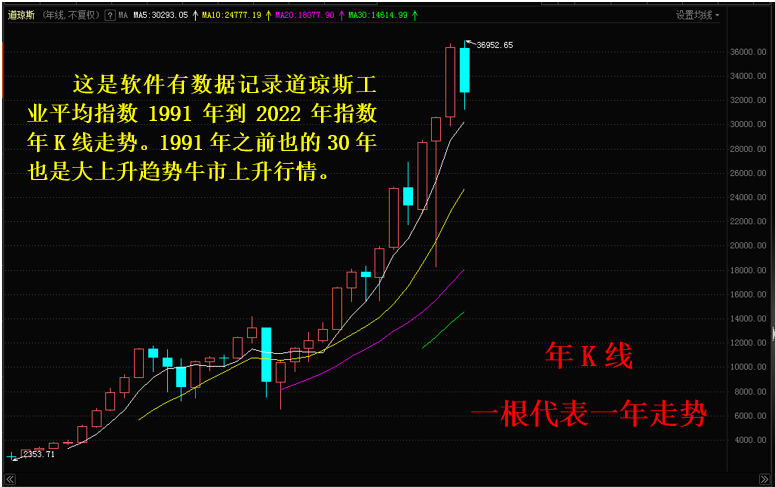

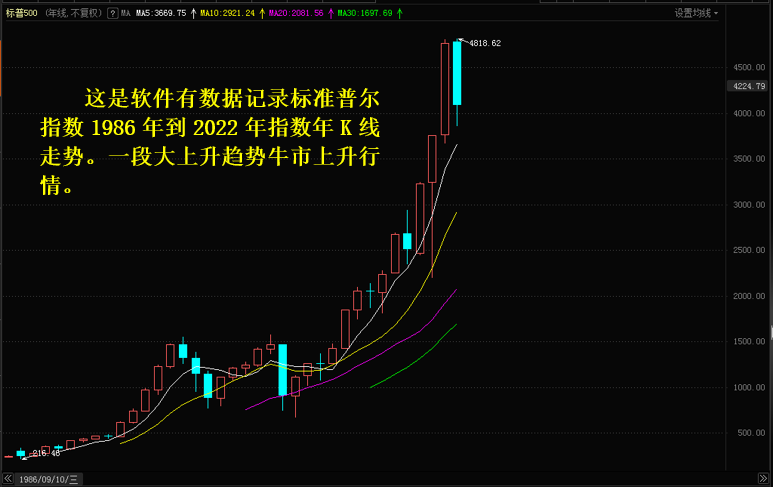

巴菲特合伙基金53年平均年收益率约23%左右,而且亏损年份占比极低。在这长达几十年期间,美股道指走出指数长期上升超级大牛市大趋势,到目前为止这个上升趋势还没结束。这是世界上绝无仅有唯一的如此长期大牛市。标普指数表现也是如此!如果另外有一个“傻子”与巴菲特那样,都在一些基本面较好的品种中做长期交易长线持股,那么这个“傻子”所取的成绩应该可以与巴菲特的成绩媲美。巴菲特成功有三大因素:第一所买的品种是基本面优良品种,第二持股拿的是超长线,第三美股走出长达几十年的超级大牛市。

多年来世界各国无数人模仿巴菲特者的价值投资行为,但鲜有巴菲特第二,巴菲特第三出现。原因也非常简单,实现巴菲特行为的第一第二条件并不难。但世界各国没有出现如美股那样长达几十年的超级大牛市这个条件,至少到现在还没有。看A股市场指数还在15年前的点位。所以国内A股市场中没有巴菲特第二也是正常的。如不是美股走出这场长达几十年的超级牛市,投资界就没有巴菲特的什么事。客观认识这种凤毛麟角人物诞生出现原因很重要。

美股指数走势长达几十年的大上升趋势牛市上升行情,中途也出现过以年为单位的调整,巴菲特这几十年中出现的少量亏损年份对应的大都是阴线调整下跌年份。由于巴菲特的交易是长线组合投资,持有多个股票。在以年为单位的调整中当年出现整体亏损是正常的。在如此漫长的几十年中代表美股的指数道琼斯工业平均指数十年来年线收阳比例高达70%。没有什么涨跌幅度年份大约占5%,明显下跌年份大约占20%多点。因此在这样的环境下持有基本面良好的品种长期整体不赚钱才是新奇事。这是巴菲特价值投资成功的最核心原因!它国还没有出现这样的超级投资大师,是因为它国还没有出现有这样的超级大牛市,而不是价值投资模仿者不努力,智慧在巴菲特之下!

当然巴菲特长线选股选择的品种具有极长的生命周期是他成功的第二要素。如可口可乐,通用电器这些公司在长达几十年时间里规模不断扩大至今仍有增长,这是十分关键的。国内价值投资模仿者在这一点上的理解有多深不可而知。

第二个问题:投资者能否现实满额长期复利增长条件

先不讨论有没有什么办法能实现长期稳定增长。在实际中一个现实问题,个人投资能力按年龄段分布是在35—55岁之间最强。这个年龄段者既是创造财富能力最强阶段,同时也是消耗财富最大阶段。吃住,汽车,住房,保险,教育—等都是大支出。在高产出又要高消耗阶段,绝大部分人难以拥有可以10年20年不动用的大量闲置资金投资股市。也就是投入股市中的资金很难做到10年不动用。特别是在有利润的情况下中途抽取部分或者全部利润,用于消费改善生活或其它项目投资再正常不过。所以现实中大部分投资者是难以本金加利润满额现实长期复利增长的。所以如10万本金年增值20%,复利连续增值10年做到利润52万只是理论存在和少数人具备这样的条件。

巴菲特的合伙基金是一个开放式投资基金,在长达到几十年期间不断有资金赎回和申购加入,中途本金不断变动令该基金计算复利收益复杂非常大,我们看到的这个年均复利收益率约23%结果也并不准确。

转载请注明:金印投资 » 证券投资复利增长深度剖析〔一〕